5 najpogostejših metod vrednotenja startupov

Strategija, atraktivnost panoge in sposobnost ustanoviteljev nadomestijo tradicionalno investicijsko presojo. Kako ovrednotimo nemogoče?

Andrej Dolenc

Vodja projektov finančnega svetovanja

6. maj 2021

Vrednotenje startup-ov je tema, ki je zadnje čase zelo popularna in kjer prihaja do velikih razhajanj kar se tiče same metodologije ocenjevanja. Vrednost startup-ov je metodološko skoraj nemogoče določiti, saj imajo le-ti veliko verjetnost, da v naslednjih letih propadejo (downside), hkrati pa je izjemno težko predvideti vrednost, v kolikor startup uspe (upside). Iz navedenega izhaja, da tradicionalne metode, kjer se predvidi bodoče denarne tokove družbe, ki se jih nato diskontira na dan ocenjevanja, niso najbolj primerne, saj ne vemo niti kakšni bodo denarni tokovi, niti kako tvegana je ta napoved. Še manj pridejo v upoštev metode, ki primerjajo dosežene mnogokratnike družb na borzi ter aplicirajo le-te z ustvarjenimi rezultati startup-a (morda startup sploh ne ustvarja prihodkov ali pa ustvarja izgubo). Preden se lotimo metod vrednotenja startup-ov si poglejmo logiko investitorjev, ki investirajo v startup-e, saj bomo le tako razumeli težavo vrednotenja posameznega startup-a, ter zakaj nekateri startup-i dosegajo vrtoglave vrednosti v praksi.

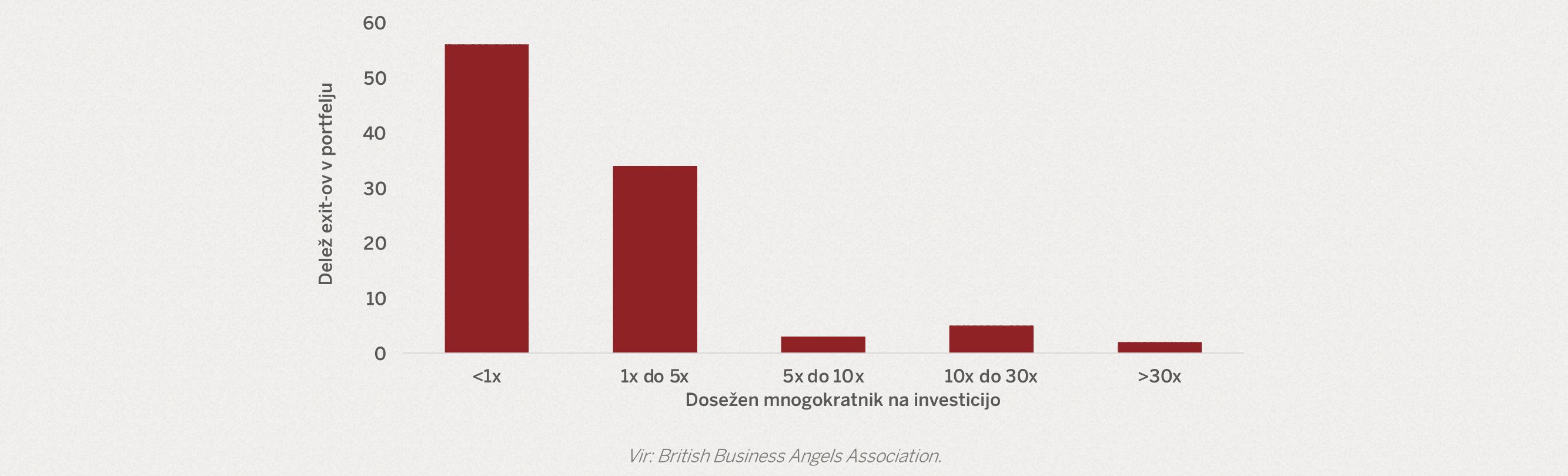

Investitorji, ki vlagajo v startup-e (ti. venture capitalists ali VC-ji) imajo svojo logiko investiranja, ki zasleduje pravilo, da uspešnost posamičnihinvesticij ni tako pomembna. Bistvenega pomena je, da uspe zgolj določen delež investicij v celotnem portfelju, ki ustvari nekajkratni donos. Najboljši VC-ji so tisti, ki imajo velik portelj, med katerimi je ogromno neuspešnih startup-ov ter nekaj (lahko tudi zgolj en ali dva) mega uspešnih startup-ov, ti. Unicorn-ov. Slabše se odrežejo VC-ji, ki imajo v svojem portfelju nekaj relativno uspešnih startupov (ki sicer ustvarjajo spodobno prodajo ali denarni tok), nimajo pa zelo uspešnih podjetij, ki bi vrnila investicijo 10x ali več. Porazdelitev VC-jev je podobna grafu spodaj.

Investicije v unicorn-e povrnejo toliko denarja, da lahko “financirajo” investicije v ostale manj uspešne startup-e. Posamezna investicija tako ni nujno ocenjena po neki teoretični “notranji” vrednosti podjetja, kot se to po večini dogaja na borzi, temveč glede na strategijo VC-jev ter posamezne lastnosti startup-ov. Poleg navedenega na vrednost najbolj pogosto vpliva še pogajalska moč obeh strani, ustanoviteljev in investitorjev. Kar povečuje pogajalske moči ustanoviteljev so atraktivna panoga, v kateri deluje startup, pretekle investicije v startup, zgodovina, izkušenost in iznajdljivost ustanoviteljev ter število investitorjev, ki se poteguje za isti startup (povpraševanje). Po drugi strani vrednost startup-a zmanjšuje neatraktivna panoga, ustanovitelji brez predhodnih izkušenj, nezainteresiranost drugih investitorjev in podobno.

V kolikor so VC-ji zainteresirani za investiranje v startup, nimajo pa občutka koliko bi lahko znašala okvirna vrednost startup-a, imajo na voljo nekaj modelov hitrega vrednotenja. Te modeli predstavljajo zgolj orodje za odločevalske procese, vsekakor pa niso pokazatelj “notranje” ali “prave” vrednosti startup-a. Le-to je nemogoče izračunati.

Metod za vrednotenje posameznih startup-ov je več, spodaj pa so naštete zgolj najbolj pogoste oziroma znane.

1. Risk factor summation metoda

RFM metoda je uporabna zgolj za družbe, ki še ne ustvarjajo znatnih prihodkov in ki zbirajo “pre-seed” (predsemenski) kapital. Temelji na 10-ihtveganjih posameznega podjetja, katere investitor glede na vtise startup-a preko razgovorov in “pitch-decka” oceni z lestvico od -2 do 2 (visoko tvegano do netvegano). Z oceno le-teh pride do seštevka tveganj, katerega ponderira ter pomnoži s povprečno vrednostjo “pre-seed” startupa. Povprečna vrednost startup-a ni kvantificirana in je odvisna od vrste investitorja, trga, itd. RFM metoda se uporablja predvsem kot opomnik vseh možnih tveganj startup-a, in ponuja investitorju orodje za presojo potenciala ter tveganj, ni pa najbolj analitična metoda. Velik del izračunane vrednosti je odvisen od določene povprečne vrednosti startupov.

2. Scorecard valuation metoda

SV metoda je v svojem bistvu modificirana RFM metoda, s to razliko da so tveganja opisana nekoliko drugače (metoda ima določenih 14 tveganj). Prav tako je lestvica tehtanja drugačna. Namenjena je “pre-seed” investicijam, velik del dobljene vrednosti pa je ponovno odvisen od input-a povprečne vrednosti startup-ov. Le-ta je lahko znatno višja recimo na ameriškem trgu, v Sloveniij pa je lahko bistveno nižja.

3. Venture capital metoda

VC metoda je enostaven preračun vrednosti startupa ob vnaprej določeni višini vložka, višini exit-a (predvidena prodajna vrednost startup-a pri IPO ali prodaji v prihodnosti), ciljnem donosu investicije (ponavadi med 10 - 30x) ter višini pričakovane dilucije (razrečitev investitorja pri naslednjih investicijah v kapital). Iz navedenih podatkov nato izračunamo vrednost startup-a ter delež, ki ga investitor zahteva za navedeni vložek.

4. First chicago metoda

FC metoda deluje po principu treh scenarijev, optimističnega, realističnega ter pesimističnega scenarija. Za vsakega od scenarijev določimo verjetnost uresničitve. Glavne predpostavke pa so diskontna stopnja (željen letni donos investitorja), previden čas do exit-a, višina prihodkov od prodaje ali EBITDA kazalca v letu prodaje ter mnogokratniki na borzi uvrščenih podjetij iz panoge, v kateri deluje startup. S pomočjo mnogokratnikov izračunamo višino exit-a, katerega diskontiramo na današnji dan za vse tri scenarije. Nato izračunamo tehtano povprečje vseh treh scenarijev glede na verjetnost uresničitve.

5. Vrednotenje z realnimi opcijami

Vrednotenje z opcijami je najbolj zahtevna metoda in potrebuje kar nekaj znanja statistike in finančne matematike. Ima pa omenjena metoda pomembno prednost, in sicer upošteva in vrednoti prilagodljivost, kar posledično pripomore k bolj realni vrednosti podjetja. Če imamo torej podjetje, katerega prihodnost je negotova, je smiselno razmisliti o vključitvi realnih opcij v oceno. Dva najbolj poznana modela vrednotenja opcijsta Black - Scholesov model (ki se predvsem uporablja pri vrednotenju finančnih opcij) in binomski model (ki je bolj enostaven in se v praksi pri vrednotenjih startupov uporablja bolj pogosto).

Kot že rečeno, se navedene metode uporabljajo za presojo vrednosti posameznih startup-ov, niso pa te metode natančne in so zelo odvisne od pogleda ocenjevalca. Bolj natančno bi lahko z uporabo finančne matematike ocenili celoten portfelj startup-ov, kar pa je tema za kakšen drug blog post.

V kolikor se posamezen startup ocenjuje v vlogi pooblaščenega ocenjevalca vrednosti so metode zaradi omejitve Slovenskega inštituta za revizijo zelo omejene. Posledično se po večini uporablja metoda diskontiranih denarnih tokov. Pri tej metodi je potrebno posebno pozornost nameniti določitvi WACC (stopnja donosa), ki lahko močno vpliva na končno vrednost. Stopnje donosa se gibljejo med 30% (za startupe z že potrjenimi poslovnimi modeli) do 70% (startupi brez MVP in portjenega poslovnega modela in brez prihodkov). Zaželjena je tudi uporaba večih scenarijev napovedi izkaza poslovnega izida, ter analiza občutljivosti na glavne predpostavke, da si lahko bralec oziroma uporabnik vrednotenja sam ustvari sliko vrednosti startupa.

Smo prvovrsten partner subjektom z vizijo dolgoročne uspešnosti poslovanja, ki želijo premostiti izzive in prosperirati.

Kontaktirajte nas