V 8 korakih do lastne ocene vrednosti

Kako samostojno oceniti vrednost vašega podjetja z metodo primerljivih družb, uvrščenih na borzo (t.i. uporaba mnogokratnikov)?

Andrej Dolenc

Vodja projektov finančnega svetovanja

2. februar 2022

Koraki:

- Zberite vse potrebne finančne podatke ocenjevanega podjetja.

- Izračunajte EBITDA in EBIT kazalce ocenjevanega podjetja.

- Prilagodite kazalce za izredne dogodke in stroške/prihodke, ki ne predstavljajo denarnega toka.

- Izberite najbolj primerljive družbe, ki trgujejo na organiziranem trgu.

- Izračunajte mnogokratnike primerljivih družb.

- Izračunajte povprečje mnogokratnikov.

- Pomnožite mnogokratnike s finančnimi podatki ocenjevane družbe.

- Odštejte neto dolg družbe.

Točnost izračunane vrednosti je odvisna od kakovosti finančnih podatkov podjetja, ki se ga ocenjuje ter izbire najbolj primerljivih družb, ki trgujejo na borzi.

1. Zberite vse potrebne finančne podatke ocenjevanega podjetja.

V kolikor ocenjujete lastno podjetje lahko zaprosite vaše računovodstvo za finančne izkaze na zadnji razpoložljivi datum. Najbolj enostavno je vrednotenje s finančnimi podatki za celotno leto oz. na zadnji dan leta, torej 31. decembra.

Če potrebujete oceno vrednosti na kasnejši datum, saj le-ti bolje izražajo stanje v vašem podjetju zaradi morebitnih sprememb na trgu, ali pa spremembe poslovnega modela, potem je potrebno pripraviti izkaze za zadnjih dvanajst mesecev. Izračun je preprost, potrebujete pa izkaze za obdobje letošnjega leta, za isto obdobje lanskega leta ter podatke za celotno prejšnje leto (primer: če ocenjujete na dan 30.6.2020, potem potrebujete tudi izkaze na dan 30.6.2019 in 31.12.2019). Posamezno postavko v izkazu poslovnega izida izračunajte po formuli (primer): postavka na dan 30.6.2020 + postavka na dan 31.12.2019 - postavka na dan 30.6.2019. Če na ta način izračunate vse postavke v izkazu poslovnega izida dobite izkaz poslovnega izida za zadnjih dvanajst mesecev poslovanja, ki je nato podlaga za izračun vrednosti družbe.

2. Izračunajte EBITDA in EBIT kazalce ocenjevanega podjetja.

EBIT kazalec je po slovenskem izrazoslovju t.i. izid iz poslovanja (ali pa dobiček/izguba iz poslovanja), rezultat katerega je ponavadi izračunan v računovodskih izkazih. V kolikor izhajate iz poročanih finančnih izkazov na strani ajpes.si, kjer lahko pridobite izkaze za vsa slovenska podjetja, pa je potrebno EBIT izračunati. Formula za izračun EBIT kazalca je sledeča: čisti prihodki od prodaje + sprememba vrednosti zalog + usredstveni lastni proizvodi + drugi poslovni prihodki - stroški blaga, materiala in storitev - stroški dela - odpisi vrednosti - drugi poslovni odhodki = EBIT.

EBITDA kazalec izračunamo po naslednji formuli: EBIT + amortizacija = EBITDA

3. Prilagodite kazalce za izredne dogodke in stroške/prihodke, ki ne predstavljajo denarnega toka.

Če je v letu na katerem temelji vrednotenje prišlo do izrednega dogodka (ki se v prihodnosti predvidoma ne bo ponavljal) ali pa postavke v izkazu, ki ne predstavlja denarnega toka, a je v znatni meri vplivala na kazalca EBIT in EBITDA, potem je potrebno kazalca prilagoditi. Pod izredne prihodke po večini spadajo drugi prihodki, ki se nanašajo na subvencije, izterjane odpisane terjatve, prodaje osnovnih sredstev, odškodnine itd. Vse postavke, ki niso del rednega poslovanja tako odštejemo od postavke prihodkov, kar nam zmanjša EBIT in EBITDA kazalca.

Podobno kot pri prihodkih lahko pri stroških izločimo stroške izredne narave. Pod le-te spadajo predvsem prevrednotovanja (osnovnih in obratnih sredstev), stroški, ki se nanašajo na izredne dogodke, kot na primer stroški odvetnikov (tožbe), svetovalne storitve, odpravnine, izjemne vzdrževalne storitve itd., ter drugi poslovni odhodki (izredne dajatve, odškodnine, itd.). Tu lahko upoštevate tudi stroške določenih storitev, ki v primeru prodaje podjetja ne pridejo več v upoštev (svetovalne storitve, visoka reprezentanca, visoki potni stroški itd.) Podobno kot pri prihodkih vse izredne stroške odštejemo od postavk v izkazu poslovnega izida, kar povečuje EBIT in EBITDA kazalca.

V kolikor ocenjujemo vrednost na podlagi podatkov za zadnjih dvanajst mesecev, je potrebno prilagoditi izkaze za vsa tri obdobja, da nato izračunamo prilagojene izkaze poslovnega izida za zadnjih dvanajst mesecev.

4. Izberite najbolj primerljive družbe, ki trgujejo na organiziranem trgu.

Izbor primerljivih podjetij, ki imajo podobne lastnosti kot ocenjevana družba, je najpomembnejši in hkrati najtežji korak. Pri izboru si lahko pomagamo s plačljivimi bazami podatkov (Capital IQ, Bloomberg itd. – kar pa je za večino previsok strošek), ali pa jih poiščemo s pomočjo iskalnika Google, ter preko spletne strani https://finance.yahoo.com.

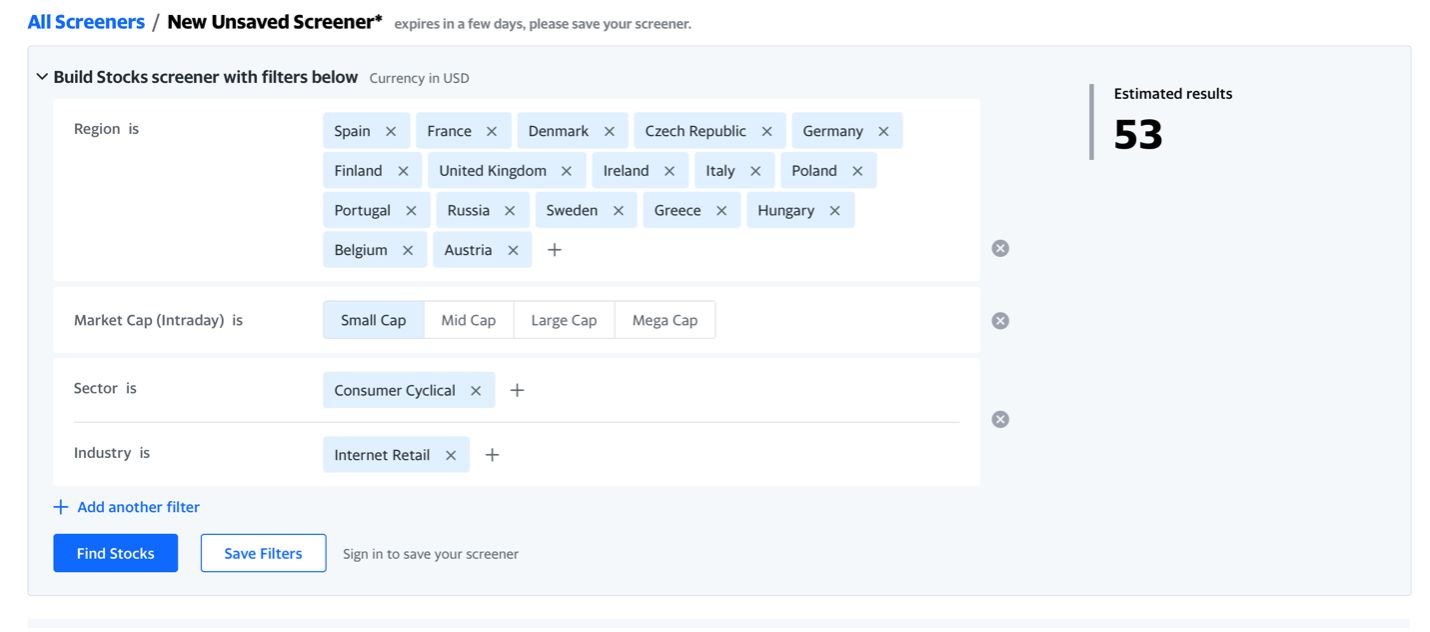

V primeru izbora družb preko strani Yahoo Finance (zastonj) odprite povezavo https://finance.yahoo.com in nato pojdite pod sekcijo Screeners, kjer kliknete na Equity Screener.

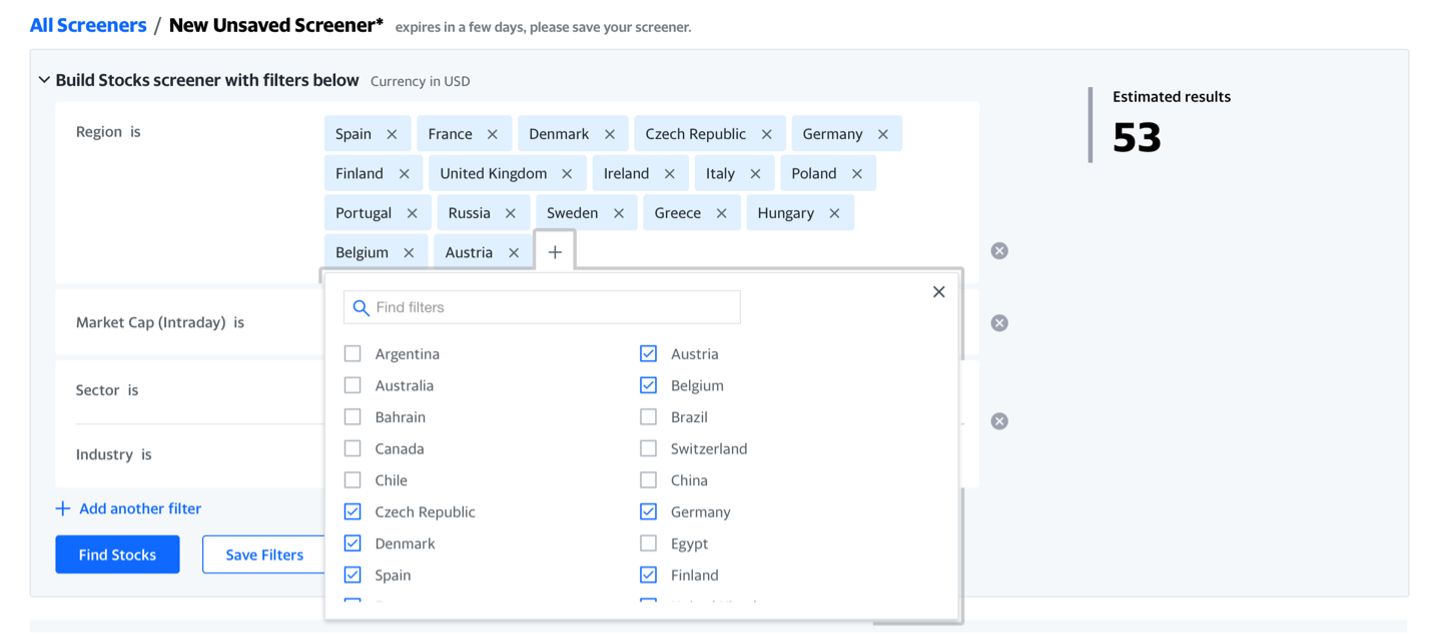

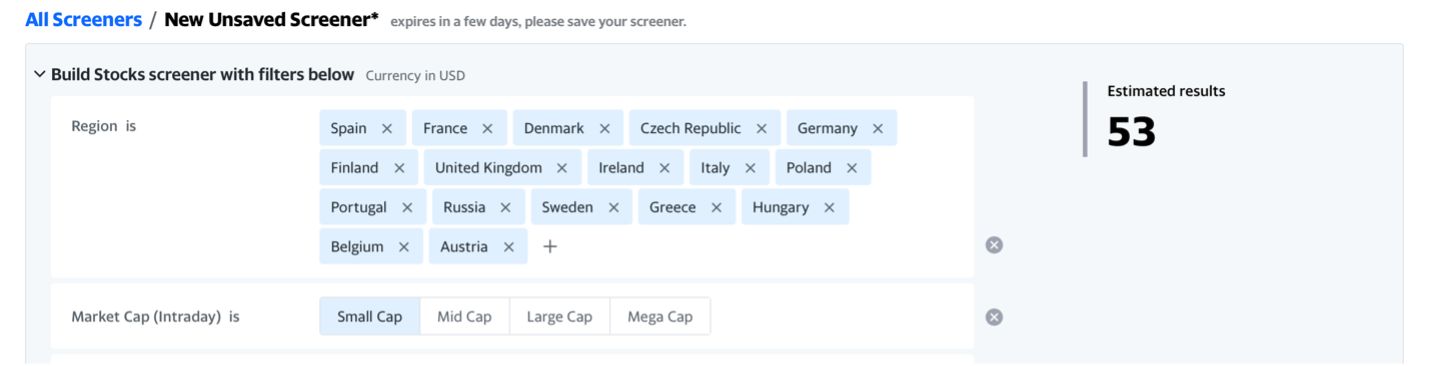

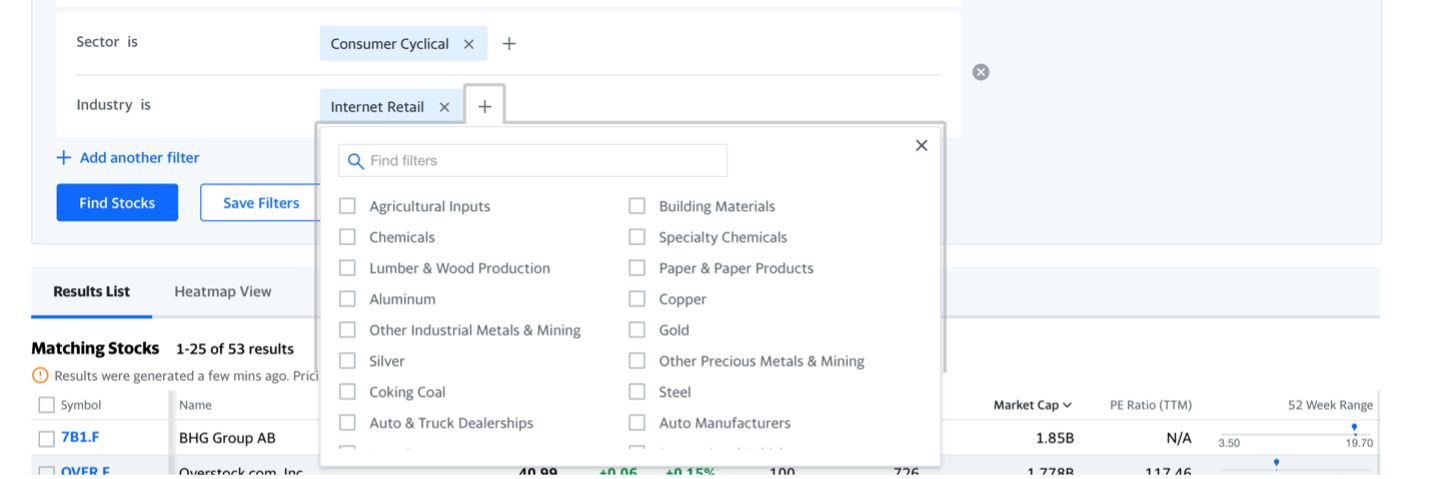

Odpre se okno, kjer lahko izberete parametre, ki ustrezajo vašemu podjetju. Predlagamo, da parametre izbora ne omejite prekomerno (regija, panoga itd.), saj v nasprotnem primeru ne boste dobili ustreznega števila primerljivih podjetij. Cilj je pridobiti vsaj 5–10 primerljivih podjetij. Pri izboru regije predlagamo, da označite vse države Evrope, v kolikor pa končni rezultat ne bo podal dovolj velikega števila primerljivih podjetij, lahko izbor razširite na cel svet.

Pri izbiri “Market Cap” gre za izbor velikosti družb. Tu je situacija podobna kot pri izboru držav. Pri prvem izboru se lahko bolj omejimo in označimo “Small Cap” (predvidevamo, da ocenjujete manjše podjetje), lahko pa nam ta izbor močno omeji izbiro družb.

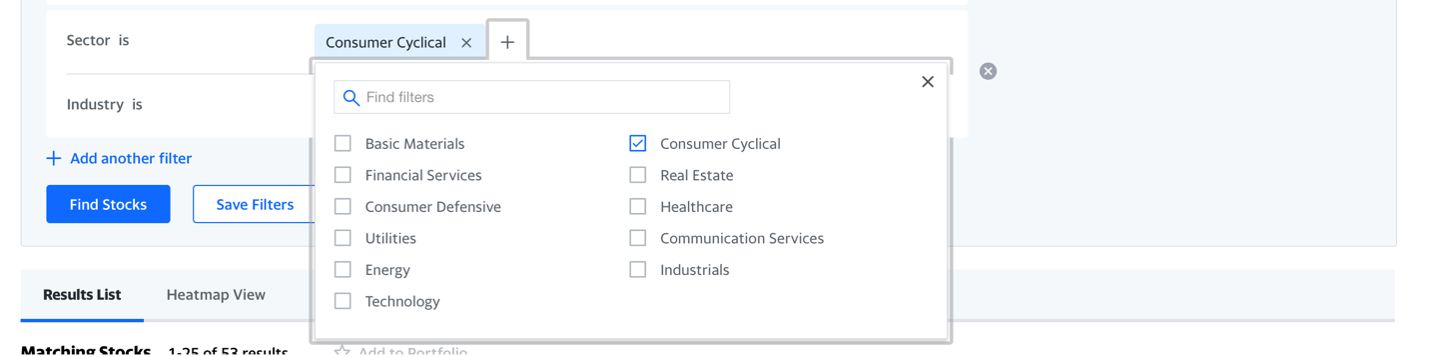

Nato izberemo še sektor (“sector”), ter panogo (“Industry”) v katerem deluje ocenjevana družba.

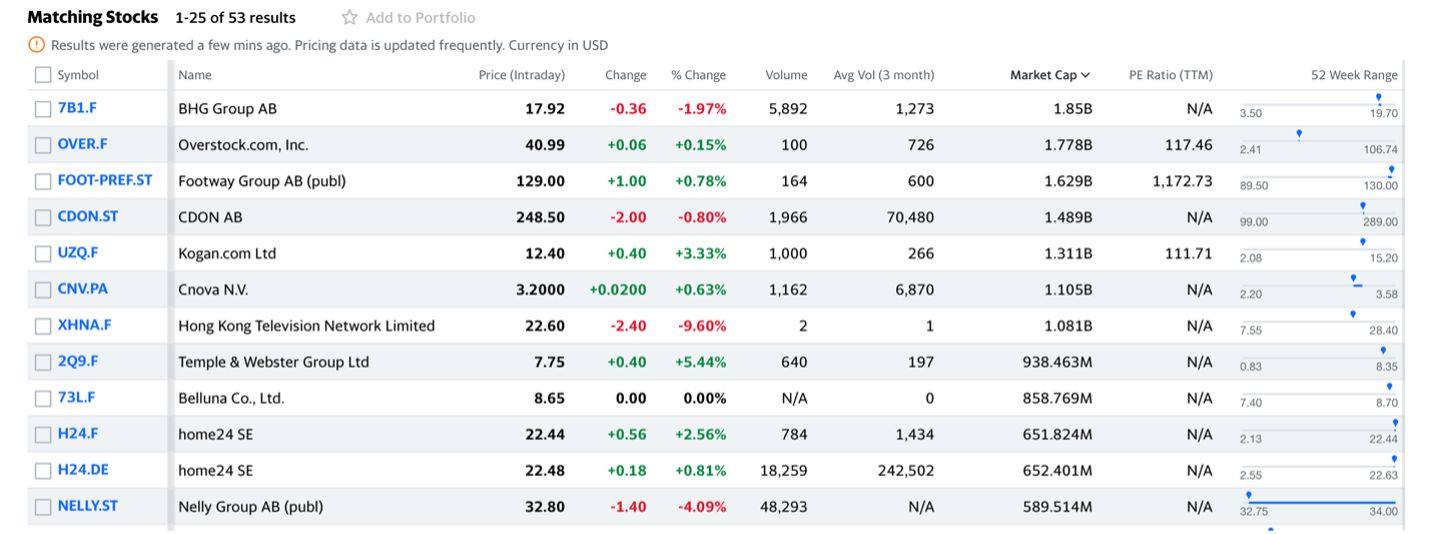

Kliknemo gumb “Find Stocks”. Pod obrazcem se bo prikazal seznam vseh družb, ki izpolnjujejo pogoje izpolnjenih polj ter trgujejo na borzi. V kolikor dobite večje število primerljivih družb (več kot 20–50) predlagamo, da bolj omejite iskanje, v kolikor pa je le-teh premalo (pod 10–20) pa predlagamo, da z drugimi filterji manj omejite iskanje (geografsko, velikosti market cap-a, širša industrija itd.)

V kolikor si želite maksimalno primerljive družbe lahko za vsako izpisano družbo preverite opis (klik na “Symbol”) ter se nato odločite ali gre za primerljivo družbo.

Na tem mestu bi radi poudarili, da se lahko zgodi, da nobena družba ni direktno primerljiva z ocenjevano družbo. V tem primeru se je smiselno z izborom čim bolj približati ocenjevanem podjetju vsaj v določenem aspektu (poslovni model, isti kupci, podobna industrija, itd.).

5. Izračunajte mnogokratnike primerljivih družb.

Za izračun mnogokratnikov potrebujemo štiri ključne podatke: Enterprise value, Prihodki od prodaje, EBITDA in EBIT.

Za vsako izbrano primerljivo podjetje je potrebno zgoraj navedene podatke izpisati (predlagamo, da si ustvarite excel dokument ter zabeležite podatke) tako, da kliknete na simbol posamezne družbe.

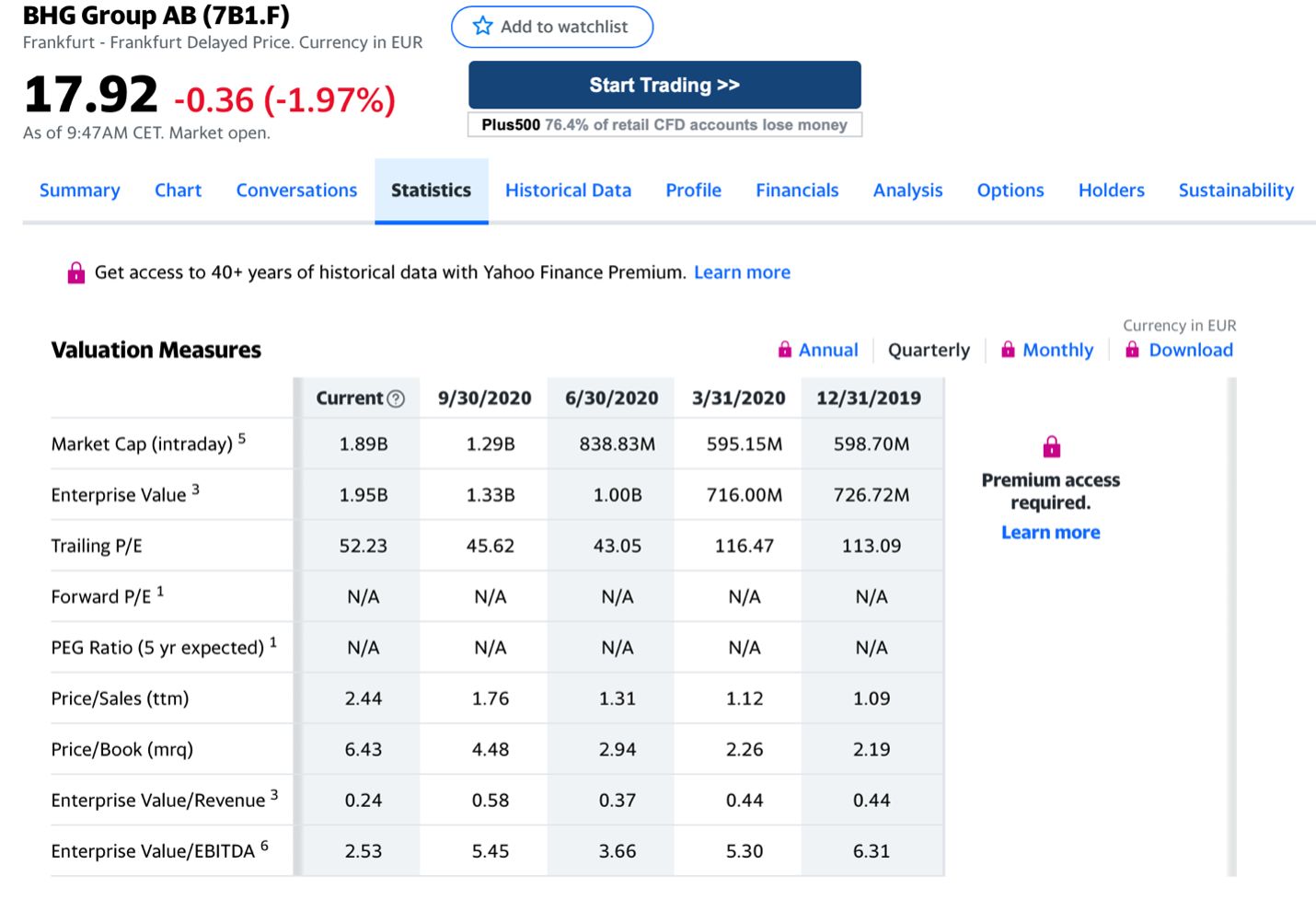

Podatek o Enterprise value se nahaja pod zavihkom “Statistics”.

V spodnjem primeru le-ta znaša 1,95 milijard EUR. Ta podatek si zapišemo v svoj excel file.

Pri nadaljnih izračunih je potrebno paziti v kolikor družba posluje v drugi valuti. V kolikor je valuta v kateri posluje družba enaka EUR, lahko mnogokratnike prepišemo (za nas so najbolj pomembni mnokogratniki Enterprise value/Revenue in Enterprise value/EBITDA). V našem primeru pa je valuta švedska krona. Enterprise value je poročan v valuti EUR, finančni podatki pa v švedski kroni, kar pomeni, da so vsi izračunani mnogokratniki poročani na tem zavihku napačni (zakaj ta napaka ni odpravljena si niti zamisliti ne moremo :D). To pomeni, da je potrebno izračunati mnogokratnike preko zavihka Financials.

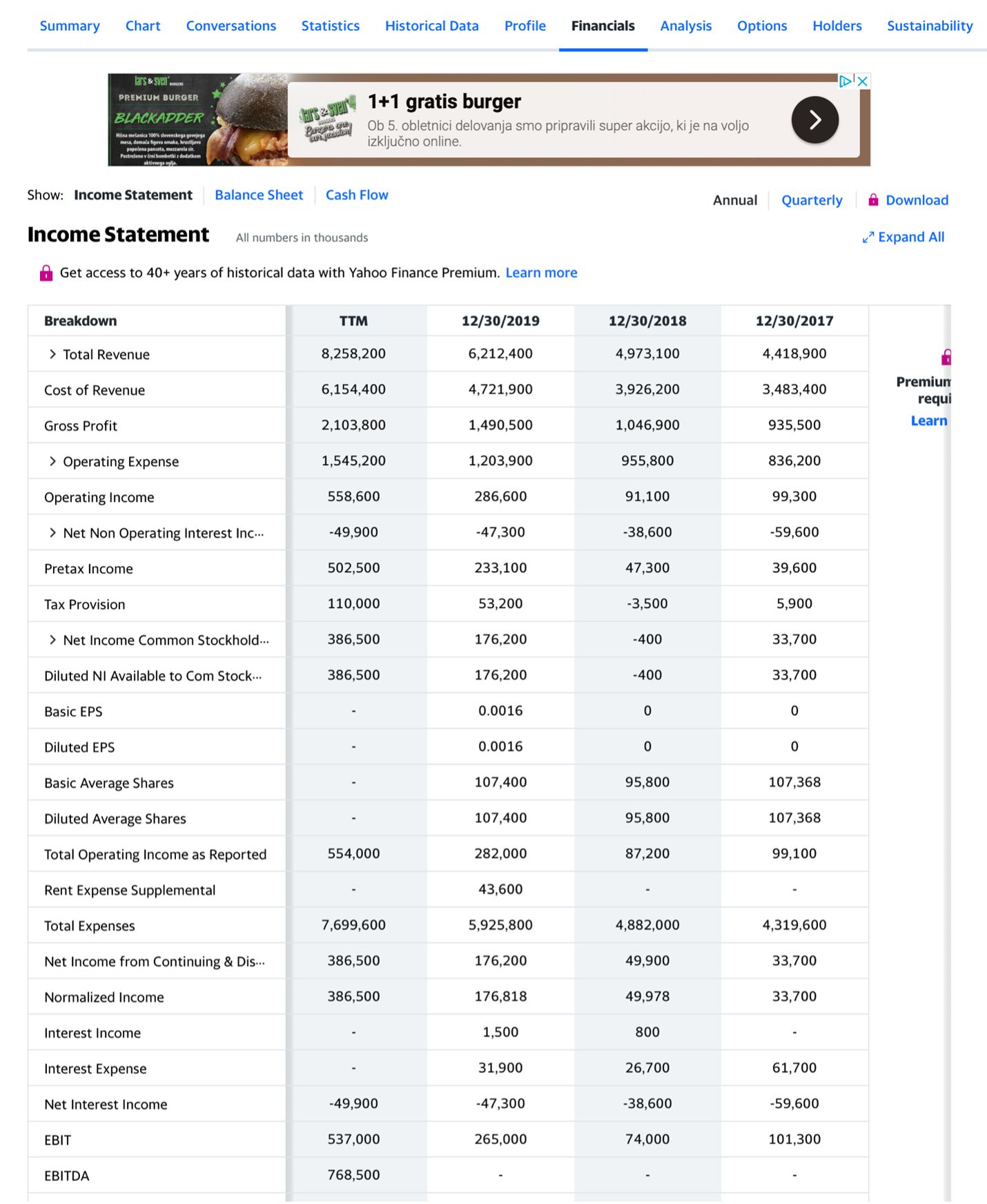

Tu izpišemo podatek Total Revenue, EBIT in EBITDA za obdobje TTM (zadnjih dvanajst mesecev). Izbrane podatke pomnožimo z valuto, ki je trenutno objavljena (najlažje je poiskati valuto preko brskalnika google). Ko izračunamo navedene kazalnike v valuti EUR, izračunamo mnogokratnike EV/Total revenue, EV/EBITDA in EV/EBIT tako, da Enterprise value v EUR delimo z izbranimi kazalci v EUR.

Postopek ponovimo za vse izbrane primerljive družbe. Cilj je pridobiti vsaj 5 visoko primerljivih družb. Seveda pa je to včasih zamudno delo in se lahko zadovoljite tudi s kakšnim manj.

6. Izračunajte povprečje mnogokratnikov.

Sledi izračun mediane in povprečja izračunanih mnogokratnikov, kar je podlaga za izračun vrednosti podjetja. V kolikor izračunani mnogokratniki močno variirajo, ali pa morda nekaj mnogokratnikov izstopa, jih lahko, v kolikor je to smiselno in logično (morda je družba v prestrukturiranju, ali pa je izjemoma v letošnjem letu ustvarila visok/nizek donos itd.), odstranimo iz izračuna. Najbolj pogoste vrednosti mnogokratnikov so: EV/Total revenue: 0,5x–2,0x; EV/EBITDA: 4x–10x; EV/EBIT: 8x–15x. Je pa potrebno poudariti, da so mnogokratniki močno odvisni od panoge (visoko rastoče panoge imajo lahko mnogokratnike mnogo višje, stagnirajoče panoge pa nižje).

7. Pomnožite mnogokratnike s finančnimi podatki ocenjevane družbe.

Izračunane mnogokratnike primerljivih družb pomnožimo z ustreznimi podatki ocenjevane družbe. Primer:

Izračunali smo povprečni EV/EBITDA mnogokratnik, ki znaša 8,0x. To številko pomnožimo s prilagojeno EBITDA, ki smo jo izračunali v točki 3. Recimo, da znaša prilagojena EBITDA 500.000 EUR. Vrednost za celotni kapital družbe (vrednost poslovanja pred odbitki dolga) znaša tako 8 x 500.000 EUR = 4.000.000 EUR.

Na tej točki bi radi poudarili, da se marsikdaj dobljene mnogokratnike prilagodi za velikost, rast ter tveganje izbranega podjetja v primerjavi z ocenjevanim podjetjem. Ker je izračun nekoliko bolj kompliciran ga na tem mestu ne bomo obravnavali, a prakse kaže, da se prilagoditve ponavadi gibljejo na ravni med 20–30 odstotki, in nam tako znižajo mnogokratnike. V kolikor želite bolj konzervativen izračun vrednosti lahko znižate vrednosti dobljenih mnogokratnikov za recimo 25 odstotkov.

8. Odštejte neto dolg družbe.

Neto dolg družbe vsebuje naslednje bilančne postavke:

- (+) denar,

- (-) dolgoročni in kratkoročni finančni dolg (vključno z dolgom iz naslova finančnega najema),

- (+) dolgoročne in kratkoročne finančne naložbe,

- (+) poslovno nepotrebno premoženje (premoženje, ki ne prinaša denarnih tokov in ni del rednega poslovanja),

- (-) potencialne obveznosti, ki bodo z visoko verjetnostjo bremenile podjetje v prihodnosti (rezervacije, zabilančne obveznosti, tožbe …),

- (-) investicijski primanjkljaj (v kolikor mora družba v naslednjih letih investirati v opredmetena ali neopredmetena sredstva v veliko višji meri od pretekle oziroma od povprečne ravni primerljivih družb).

Na dan priprave izkazov naredimo izračun neto dolga po zgornjih alinejah (pazite na predznake + / - ). Izračunano vrednost celotnega kapitala v 7. točki zmanjšamo (ali povečamo) za izračunan neto dolg.

Vrednotenje s pomočjo mnogokratnikov primerljivih družb, ki trgujejo na borzi je zelo priročna metoda za hitro vrednotenje družbe. Je pa kot pri vsakem izračunu vrednosti potrebno paziti na nekaj posebnosti. Pri izračunu samih mnogokratnikov je najbolj pomemben izbor primerljivih družb.

Za strokovno oceno vrednosti podjetja, sem vam na voljo na andrej.dolenc@si-csa.si, lahko pa me spremljate na Linkedin profilu, kjer redno objavljam vsebine na temo ocene vrednosti. Prav tako sem na voljo za vsa vprašanja in dodatne informacije v zvezi z ocenjevanjem vrednosti.

Smo prvovrsten partner subjektom z vizijo dolgoročne uspešnosti poslovanja, ki želijo premostiti izzive in prosperirati.

Kontaktirajte nas