Dobaviteljski faktoring: preprosto financiranje računov

Z zamikom plačila obveznosti, a takojšnjim poplačilom dobavitelja, podjetje učinkovito premosti likvidnostno vrzel pri poslovanju in zniža potrebo po zadolževanju.

Andrej Cerk

Direktor

22. november 2022

Dobaviteljski ali obratni faktoring je vir financiranja s katerim podjetje zagotovi takojšnje poplačilo svojih dobaviteljev.

Dobaviteljski faktoring deluje obratno kot klasični, zato ga poimenujemo tudi obratni faktoring. Obema, tako klasičnemu kot obratnemu, je skupno to, da se ju uporablja za upravljanje likvidnosti podjetja.

Običajno se dobaviteljskega faktoringa poslužujejo podjetja z zaostrenimi pogoji plačila dobaviteljem. Ti se pogosto pojavijo v kriznih časih. Tako so podjetja v času epidemije krajšala plačilne roke in ustvarjala likvidnostne pritiske, zato je bila uporaba dobaviteljskega faktoringa toliko bolj priljubljena pri določenih podjetjih. Po drugi strani pa se podjetja, ki imajo konstantno večjo vrzel pri financiranju svojega poslovanja, raje poslužujejo revolving kreditov pri bankah, kar je dolgoročno tudi bolj ustrezno.

Kako deluje dobaviteljski faktoring?

Pri dobaviteljskem faktoringu faktoring hiša (AKA FAKTOR d.o.o.) odkupi obveznost podjetja (dolžnika) in obveznost do dobavitelja 100-odstotno poplača. Datum plačila obveznosti je odvisen od dogovora med podjetjem (dolžnikom) in dobaviteljem. Dogovor med podjetjem in dobaviteljem o datumu plačila je ravno ena izmed prednosti dobaviteljskega faktoringa, saj podjetju (dolžniku) omogoča koriščenje dodatnih popustov (kasa skonto) s predčasnim plačilom obveznosti. Tako si podjetje (dolžnik) zagotovi nižje odlive in s tem poveča obratni kapital, saj so stroški faktoringa običajno nižji od prejetih popustov v obliki kasa skonto. Na drugi strani pa se obveznost do faktoring hiše lahko podaljša.

Po odkupljeni obveznosti podjetja (dolžnika) s strani faktoring hiše (AKA FAKTOR d.o.o.) in poplačila dobavitelja, je obveznost podjetja (dolžnika) še vedno do faktoring hiše, ampak z daljšim rokom plačila. Tako lahko podjetje (dolžnik) učinkovito upravlja z denarnimi tokovi in uskladi prilive kupcev z odlivi do faktoring hiše oziroma dobaviteljev. Ključna prednost pa je ne le daljši rok plačila, temveč tudi potencialno nižja obveznost do faktoring hiše kot bi bila do dobavitelja, zaradi koriščenja dodatnih popustov predčasnih plačil dobaviteljem, v kolikor jih ta omogoča. Zadnji korak dobaviteljskega faktoringa je torej odložen rok plačila obveznosti podjetja (dolžnika) do faktoring hiše.

Koraki dobaviteljskega faktoringa

- Podjetje (dolžnik) za dobavljeno blago/opravljeno storitev prejme račun dobavitelja.

- Podjetje (dolžnik) se s faktoring hišo (AKA FAKTOR d.o.o.) dogovori za dobaviteljski faktoring in pošlje dobaviteljev račun.

- Faktoring hiša skladno z dogovorom plača obveznosti do dobavitelja v obliki predplačila oziroma najkasneje ob datumu zapadlosti.

- Podjetje (dolžnik) skladno z dogovorom s faktoring hišo o odloženem roku plačila poravna svojo obveznost.

Za takojšnje poplačilo obveznosti do dobaviteljev in izboljšanje likvidnosti, pošljite povpraševanje za dobaviteljski faktoring na odkupi@aka-faktor.si.

Kako dobaviteljski faktoring izboljša likvidnost podjetja?

Na poenostavljenem primeru podjetja prikazujemo likvidnostno vrzel v času med plačilom dobaviteljev in prejemom plačila terjatve s strani kupca z uporabo faktoringa in brez.

Poenostavljeni denarni tok za podjetje brez uporabe faktoringa:

- Podjetje kupi material in prejme račun s 15-dnevnim plačilnim rokom (obveznost do dobavitelja).

- Podjetje plača račun za prejet material na datum zapadlosti.

- Podjetje v vmesnem času proda izdelek kupcu. Izstavljen račun terjatve do kupca ima datum zapadlosti 30 dni.

- Podjetje prejme denarna sredstva iz naslova plačila računa kupca po preteku 30-ih dni od dne izstavitve računa.

- Likvidnostna vrzel izražena v dnevih vezave se na poenostavljenem primeru izračuna na naslednji način: (–) dnevi vezave obveznosti do dobaviteljev + dnevi vezave terjatev do kupcev. Pomeni – 15 + 30 = 15 neto dni vezave.

Z uporabo obratnega faktoringa se lahko ta likvidnostna vrzel zniža na uskladitev denarnih tokov na 0 dni, saj z učinkovitim upravljanjem kratkoročnih denarnih tokov uskladimo odlive s prilivi. Na danem primeru pomeni podaljšanje obveznosti do dobaviteljev, kar je predmet dogovora podaljšanega plačilnega roka s faktoring hišo.

Z uporabo faktoringa je poenostavljeni denarni tok lahko sledeč:

- Podjetje kupi material in prejme račun s 15-dnevnim plačilnim rokom (obveznost do dobavitelja).

- Ker v podjetju že vedo, da denarja na računu na datum zapadlosti ne bodo imeli, se vnaprej dogovorijo za uporabo faktoringa z odloženim rokom plačila do faktorja (AKA FAKTOR d.o.o.). V kolikor v podjetju ne spremljajo denarnih tokov in ugotovijo, da denarja na računu na datum zapadlosti ni, se lahko v podjetju še isti dan dogovorijo s faktorjem za plačilo obveznosti z odloženim rokom plačila do faktorja.

- Faktor prevzame obveznost in jo plača na datum zapadlosti (po 15-dnevih).

- Podjetje in faktor (AKA FAKTOR d.o.o.) se dogovorita za odložen rok plačila in sicer za 30 dni od datuma zapadlosti. Skupaj je rok plačila za podjetje torej 45 dni.

- V vmesnem času podjetje proda izdelek kupcu. Izstavljen račun terjatve do kupca ima datum zapadlosti 30 dni.

- Podjetje prejme denarna sredstva iz naslova plačila računa kupca po preteku 30 dni od izstavitve računa. Na isti dan skladno z dogovorom plača faktorju obveznost. Likvidnostne vrzeli tako več ni, saj je podjetje uskladilo denarne tokove.

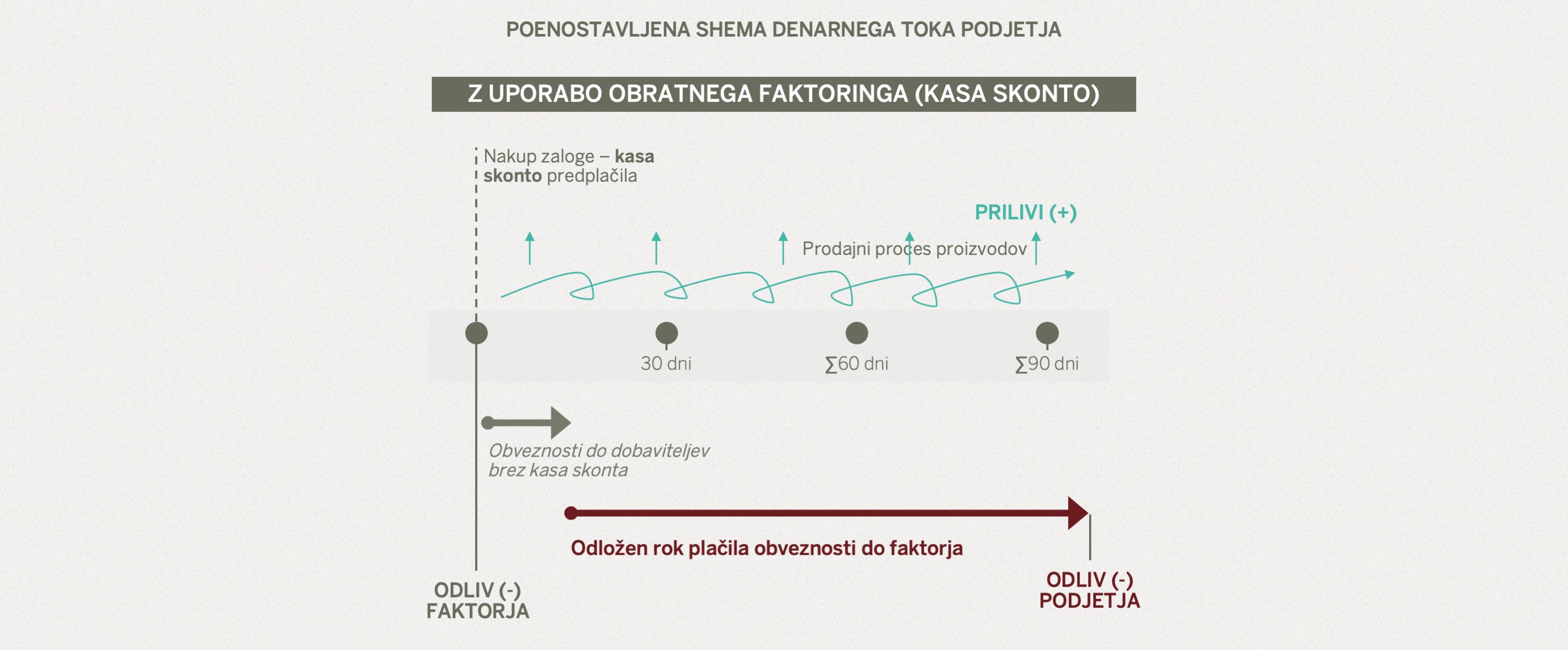

Z uporabo faktoringa ob predpostavki kasa skonta pa je poenostavljeni denarni tok lahko sledeč:

- Podjetje kupi proizvode in prejme račun s 15-dnevnim plačilnim rokom. V kolikor podjetje predčasno plača proizvode pa pridobi 10 % kasa skonto.

- Podjetje lahko zviša svojo maržo v kolikor koristi kasa skonto, vendar ne razpolaga z zadostnimi sredstvi na računu za predplačilo, zato koristi obratni faktoring.

- Faktor (AKA FAKTOR d.o.o.) prevzame obveznost in izvede predplačilo z nižjo obveznostjo (-10 % kasa skonto).

- Podjetje in faktor (AKA FAKTOR d.o.o.) se dogovorita za odložen rok plačila in sicer za 90 dni od datuma zapadlosti. Skupaj je rok plačila za podjetje torej 105 dni.

V vmesnem času podjetje prodaja izdelke kupcem s takojšnjim plačilom kupcev. V času do zapadlosti obveznosti lahko podjetje obrača denarna sredstva in ob zapadlosti plača nižjo obveznost ob zapadlosti, saj so kasa skonti običajno znatno višji od stroška faktoringa. Tako si podjetje na enostaven način zviša maržo.

Slednji način obratnega faktoringa uporabljajo predvsem podjetja pod sezonskim vplivom. Pred začetkom sezone si podjetja napolnijo zaloge po nižjih nabavnih vrednostih, zaradi koriščenja kasa skontov. Gre pa običajno za nadpovprečno veliko količino zalog za katero podjetja pred začetkom sezone nimajo zadostnih sredstev.

Na drugi strani pa se lahko obenem podjetje posluži klasičnega faktoringa in proda svoje terjatve za prejem takojšnje denarne injekcije. Pomeni, da lahko podjetje na eni strani podaljša rok plačila z uporabo obratnega faktoringa in skrajša prejem denarnih sredstev z uporabo klasičnega faktoringa. Vse pa je odvisno od likvidnostnih potreb posameznega podjetja oziroma njegovega poslovnega modela.

Denarni tokovi so kot krvna slika podjetja, katero se z učinkovitim načrtovanjem in upravljanjem denarnih tokov lahko občutno izboljša. Z uporabo klasičnega in dobaviteljskega faktoringa lahko podjetja zmanjšajo likvidnostno vrzel oziroma uskladijo svoje denarne tokove ter s tem izboljšajo likvidnost. Poleg faktoringa poznamo več načinov reševanja likvidnostnega primanjkljaja, med drugim lahko v prvi vrsti direktno spremenimo plačilni cikel v podjetju ali znižamo dneve vezave zalog.

Katere so prednosti dobaviteljskega faktoringa?

- Možnost koriščenja popustov pri dobaviteljih za predčasno plačilo.

- S koriščenjem popustov si podjetje zagotovi nižje odlive in povišanje obratnega kapitala (več sredstev ostane na voljo za poplačilo drugih obveznosti).

- Takojšnje 100-odstotno poplačilo obveznosti do dobaviteljev.

- Sprostitev nabavnih limitov.

- Ohranjanje ali izboljšanje poslovnih odnosov s plačili najkasneje na rok zapadlosti.

- Učinkovitejše obvladovanje in načrtovanje denarnega toka po lastni meri.

- Zamik in podaljšan rok plačila terjatev za dolžnike.

- Manjša potreba po zadolževanju.

- Izogib dodatnim stroškom akreditivov in bančnih garancij, katere bi lahko dobavitelj zahteval.

- Izboljšana bonitetna ocena.

- Konkurenčnost na trgu z daljšimi plačilnimi roki.

CSA svetuje

Podjetja se srečujejo z likvidnostnim primanjkljajem predvsem zaradi pomanjkanja učinkovitega planiranja in prepoznega ukrepanja. S pravilno planiranimi kratkoročnimi denarnimi tokovi je predvideno kdaj v prihajajočih tednih na računu ne bo dovolj sredstev in se temu ustrezno prilagodi uravnavanje sredstev oziroma financiranje poslovanja, bodisi s faktoringom ali drugimi viri financiranja. Za učinkovito planiranje denarnih tokov ali iskanje virov financiranja sem vam na voljo Andrej Cerk. Kontaktirajte me na andrej.cerk@si-csa.si ali na Linkedin profilu.

Smo prvovrsten partner subjektom z vizijo dolgoročne uspešnosti poslovanja, ki želijo premostiti izzive in prosperirati.

Kontaktirajte nas