Nadgradnja metode DCF z Monte Carlo simulacijo

Upoštevanje tveganja uresničitve uporabljenih predpostavk za bolj raznolik pogled na vrednost podjetja

Andrej Dolenc

Vodja projektov finančnega svetovanja

3. april 2022

V finančnem svetu je znan pregovor “vrednotenje je bolj umetnost kot znanost”, saj je vrednost podjetja (oziroma sredstva) odvisna od uporabljenih predpostavk, predpostavke pa niso nič drugega kot “ugibanja” glede prihodnosti. Cenilec more tako, poleg tehničnega znanja finančne stroke, dobro analizirati pretekle podatke (tako podjetja kot tudi panoge) ter imeti smisel za identifikacijo preteklih ter napoved bodočih trendov. Iz tega sledi napoved, ali bodo prihodki naslednje leto rasli za recimo 10%, 2%, ali pa bodo morda celo padli. Kakšna bo znašala EBITDA marža? Na kakšnem nivoju se bo gibal obratni kapital? Zaradi negotovosti je ocena vrednosti podjetja vedno subjektivna. Ponavadi negotovost v cenitvi prilagajamo z dvigom diskontne stopnje (WACC), ali pa s prilagajanjem denarnih tokov.

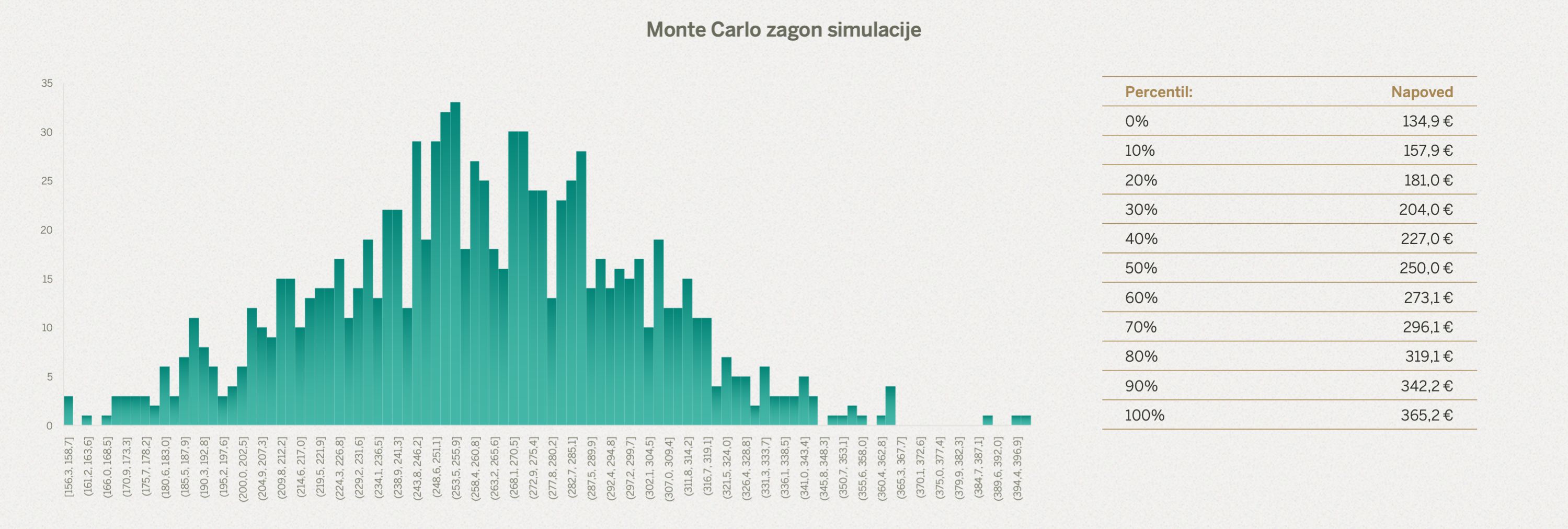

Obstaja pa metoda, ki lahko tveganje napovedi vključi v sam izračun vrednosti, in sicer je to Monte Carlo simulacija. Le-ta vzame spremenljivko, ki ima določeno negotovost, in ji dodeli naključno vrednost glede na izbrano porazdelitev. Postopek se ponovi večkrat (ponavadi 100x ali 1.000x). Ko je simulacija končana, se rezultati skupaj povprečijo, da se izračuna ocena.

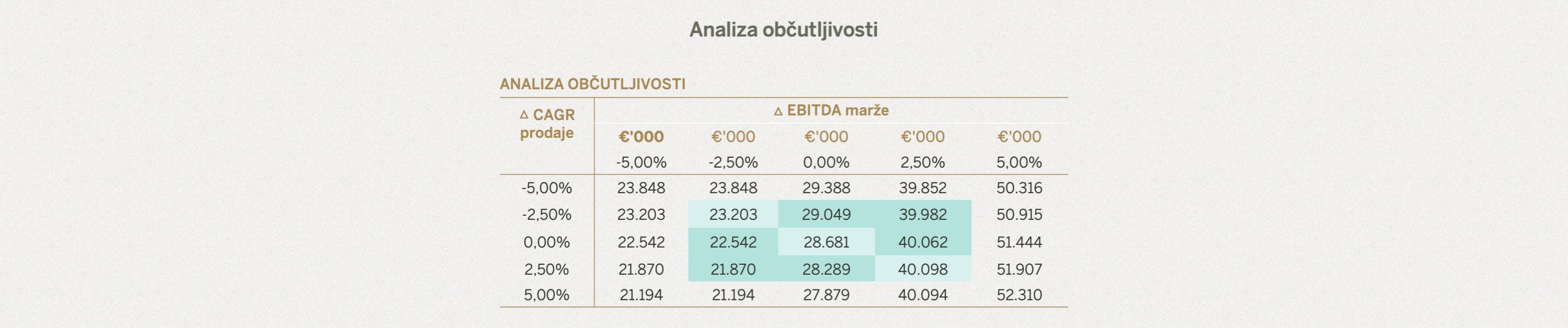

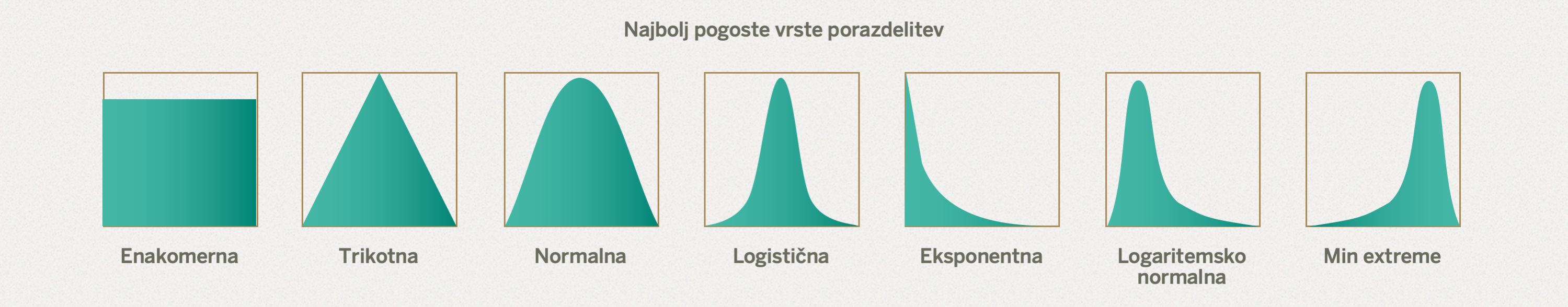

Pri Monte Carlo simulaciji lahko za vsako večjo predpostavko (rast prihodkov, RVC marža, EBITDA marža, višina obratnega kapitala,...) določimo porazdelitev, ki temelji na preteklih podatkih ali pa podatkih primerljivih družb v panogi. Za te predpostavke določimo tip porazdelitve, pričakovano vrednost in standardni odklon. S tem lahko namesto večih scenarijev ali pa kompleksnih analiz občutljivosti dobimo porazdelitev vrednosti, ki je bolj intuitivna ter lažje razumljiva.

Postopek vrednotenja z Monte Carlo simulacijami je naslednji:

1. Ocena vrednosti z osnovnim scenarijem po DCF (brez MC simulacije).

2. Identifikacija glavnih spremenljivk, ki vplivajo na vrednost (prihodki, RVC marža, EBITDA marža, število zaposlenih, učinkovitost investicij, strošek kapitala…).

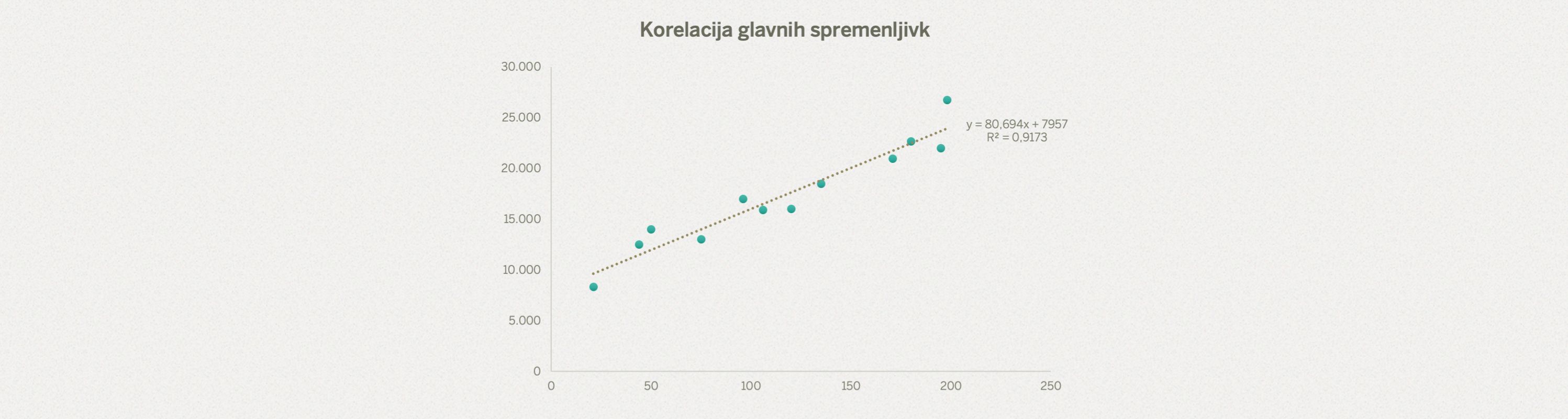

3. Obdelava podatkov, na katerih slonijo predpostavke (BDP rast, inflacija, rasti prihodkov, marže…).

4. Določitev glavnih lastnosti porazdelitev, tako tip porazdelitve (normalna, eksponentna, log-normalna, …) ter pričakovano vrednost in standardni odklon.

5. Postavitev omejitev in korelacij med različnimi predpostavkami.

6. Zagon simulacije.

Kot je razvidno iz grafa zgoraj pri izračunu vrednosti dobimo razporeditev glede na verjetnost izida, lahko pa izračunamo mediano ali pa povprečno vrednost.

Največkrat pride v upoštev vrednotenje z Monte Carlo simulacijo pri družbah, ki so:

- bolj tvegane, kot na primer družbe v težavah, saj so projekcije poslovanja zaradi visokega tveganja bankrota negotova;

- startup-i, zaradi visokega tveganja uresničitve projekcij, saj so le-te močno odvisne od trga, produkta, startup ekipe, sreče itd., ali pa

- družbe, ki so močno odvisne od zunanjih dejavnikov, kot na primer cene surovin, BDP itd.

V preteklem zapisu (najdete tukaj), sem razpravljal, da ima naročnik pri vrednotenju družbe dve opciji, in sicer lahko naroči vrednotenje skladno s Slovenskim inštitutom za revizijo, ali pa naroči vrednotenje v vlogi finančnega svetovalca. Izvedba Monte Carlo simulacije pri oceni vrednosti je dobrodošla pri vrednotenju v vlogi finančnega svetovalca, saj ta metoda ni v skladu s predpisanimi standardi inštituta. Izračun z Monte Carlo simulacijo je lahko opravljena tudi v sklopu vrednotenja v vlogi pooblaščenega ocenjevalca vrednosti, vendar zgolj kot dodatna analiza za naročnika, saj le-ta ne bo sestavni del končnega poročila o oceni vrednosti.

Uporaba Monte Carlo simulacije nam ponuja priložnost, da pri oceni vrednosti razmišljamo kompleksno, zaradi česar je dobro orodje za identifikacijo tveganj pri vrednotenju družbe. Iz navedenega sledi tudi boljše poznavanje podjetja ter bolj samozavestna ocena le-tega.

Sam sem mnenja, da je uporaba Monte Carlo simulacije zelo dobrodošla pri bolj kompleksnih vrednotenjih, kjer je potrebno upoštevati več predpostavk, ki lahko močno vplivajo na končno vrednost podjetja. V tem primeru je klasična ocena vrednosti z izračuni različnih scenarijev ali analizo občutljivosti lahko pomanjkljiva, saj obravnava vsako predpostavko linearno ter brez korelacij med seboj. Dober primer dodane vrednosti z uporabo Monte Carlo simulacije je vrednotenje v M&A procesu, kjer je v sodelovanju z naročnikom lahko izid dobra podlaga za pogajanja o končni ceni.

Za vsa vprašanja sem vam na voljo Andrej Dolenc.

Smo prvovrsten partner subjektom z vizijo dolgoročne uspešnosti poslovanja, ki želijo premostiti izzive in prosperirati.

Kontaktirajte nas