Pribitek za kapitalsko tveganje (ERP) – prednosti in slabosti različnih metod

Izbira izračuna ERP lahko bistveno vpliva na izračun vrednosti podjetja. Med katerimi načini izbiramo?

Andrej Dolenc

Vodja projektov finančnega svetovanja

12. oktober 2021

Equity risk premium (ERP) ali pribitek za kapitalsko tveganje je pomemben del izračuna diskontne mere, s katero diskontiramo denarne tokove ocenjevane družbe. Ker pa je načinov izračuna ERP veliko, je pri izbiri potrebna previdnost, saj le-ta lahko bistveno vpliva na končni izračun vrednosti.

Kaj točno je pribitek za kapitalsko tveganje?

Vsak investitor se mora odločiti, kako bo svoj denar razporedil med delnice, obveznice in gotovino. Premija za tveganje lastniškega kapitala kaže, koliko lahko vlagatelj zasluži z vlaganjem na borzo namesto v državne obveznice. Če je premija lastniškega kapitala visoka, bodo v principu investitorji več svojega portfelja alocirali v delnice, če je nizka, potem več v obveznice.

Kot je že iz definicije razvidno je ERP teoretični koncept, ki pa ga v praksi zelo težko merimo. Pri določanju vrednosti ERP obstajata dve osnovnizagati. Prvič, ni povsem jasno, kaj v resnici predstavlja tržni donos in obrestno mero brez tveganja (kar sem obravnaval v prejšnjem blog post-u). V praksi tržni donosi temeljijo na borznih indeksih kot sta S&P 500 ali Dow Jones Industrial Average, vendar ti indeksi ne vključujejo vseh delnic, s katerimi se trguje, in izključujejo več drugih potencialnih naložb, kot so stanovanja in zasebni kapital (private equity). Drugič, meritve pretekle premije za tveganje lastniškega kapitala so odvisne od dveh dejavnikov — datuma začetka vlaganja v delnice in obveznice ter dolžine časa, uporabljenega za merjenje donosa delnic in obveznic. S tem pa je izračun lahko zelo subjektiven.

Tudi če se omejimo zgolj na delnice, s katerimi se trguje, imamo še vedno izbiro, kako bomo same podatke obdelali. Jih obtežimo glede na velikost, ki ga družba predstavlja v indexu, ali zgolj povprečimo? Ali bomo izključili delnice s katerimi se redko trguje? Uporabimo geometrično ali aritmetično sredino?

Zaradi vseh zgoraj naštetih “zagat” se uporabljajo tudi tri druge metodologije, in sicer:

- Dividendno diskontni model (edina metoda usmerjena v prihodnost)

- Uporaba regresij

- Uporaba vprašalnikov glede uporabe ERP v praksi

Vsaka metoda ima svoje prednosti in slabosti, katere pa bom razčlenil v prihodnjih objavah.

V praksi se nam pri izračunu diskontne mere pojavlja vprašanje, kateri vir uporabiti, razen v primeru, če se lotimo izračuna sami, kar pa je časovno zamudno. Obstaja več strokovnjakov oziroma organizacij, ki objavljajo svoje izračune, najbolj znani pa so:

Zanimivo je, da vsi štirje viri izračunavajo ERP na drugačen način, kar pomeni, da so končni izračunani ERP drugačni.

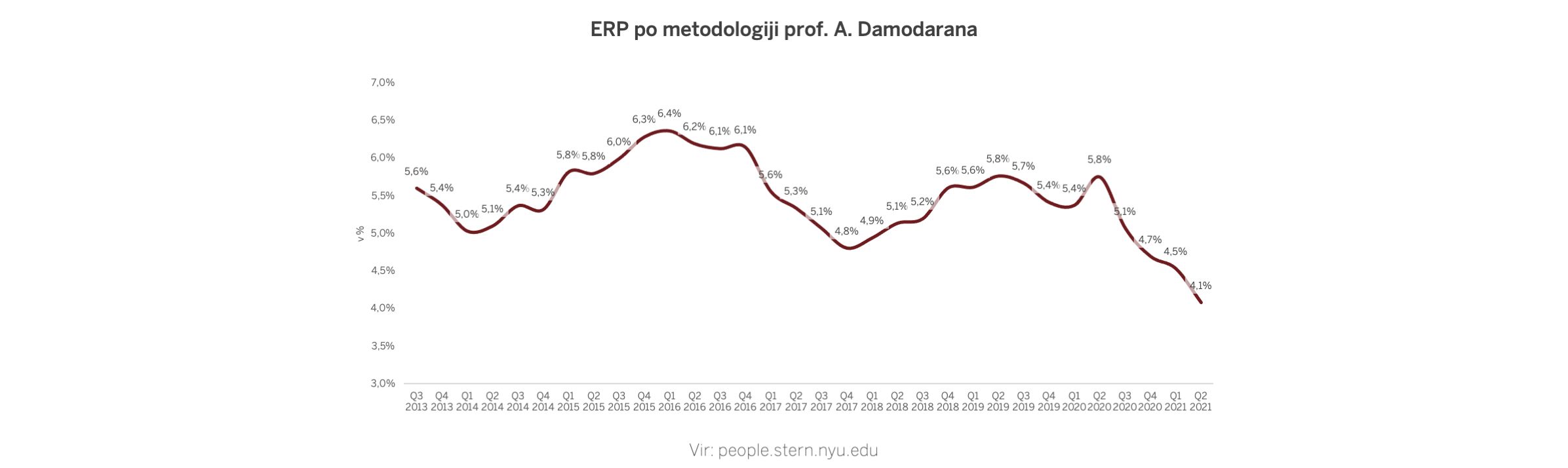

Prof. Damodaran izračunava ERP na podlagi S&P 500 indeksa, in sicer na podlagi preteklih podatkov. ERP po njegovih izračunih v Q3 2021 znaša 4,1 % (uporabil sem T12m podatke).

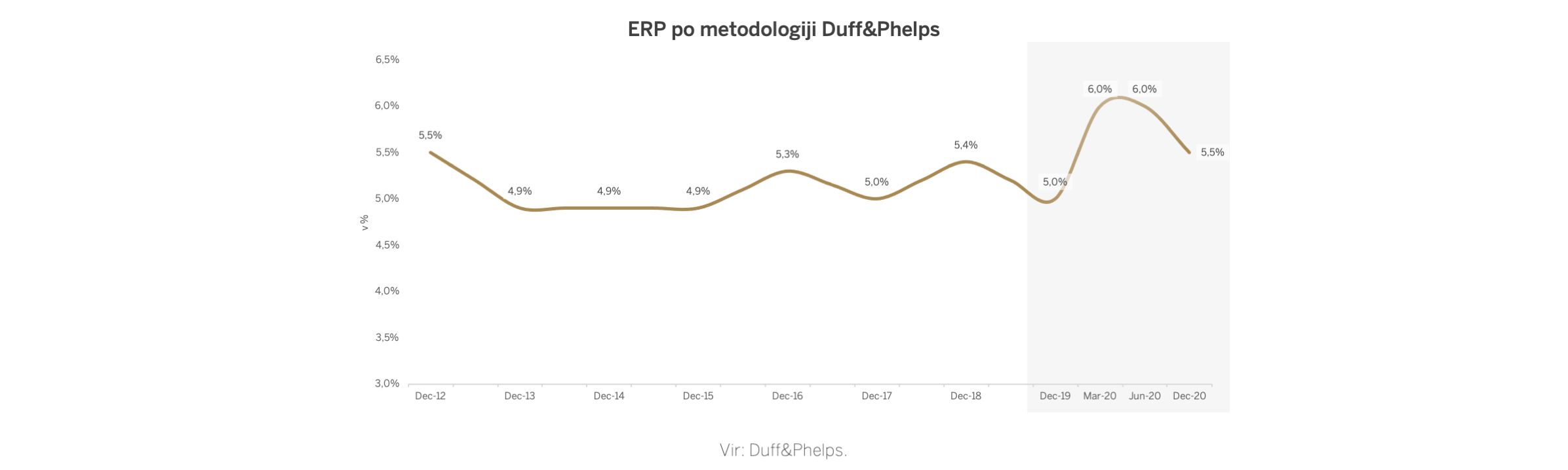

Duff&Phelps trenutno ocenjuje ERP v višini 5,5 %. Pri Duff&Phelps-ovem izračunu je potrebno biti previden, saj le-ta predpostavlja prilagojeno netvegano mero donosa, ki v njihovem primeru znaša 2,5 %. V kolikor uporabljamo njihov izračun je torej potrebno uporabiti njihovo netvegano mero donosa, in ne “spot”.

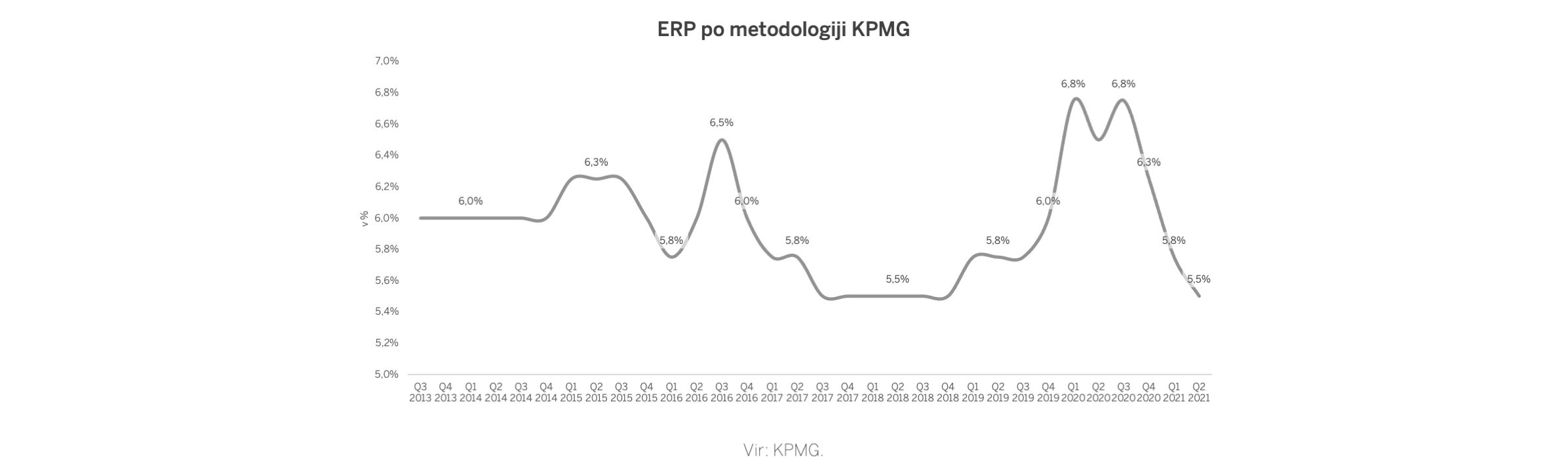

KPMG študija je zanimiva, saj je izračun narejen na Evropskih indeksih, je pa trend podoben kot pri izračunu Damodarana. Uporabljena metodologija bazira na DCF-ju. Trenutni ERP znaša 5,5%.

Študija Fernandeza iz letošnjega leta, ki bazira na vprašalniku strokovnjakov v finančnem svetu, prikazuje, da se v Sloveniji največkrat uporablja ERP v višini 6,0 %. Lastne izračune sicer ne bi baziral na tej študiji, je pa zanimiv podatek kako razmišljajo nekateri finančniki v Sloveniji.

ERP je potrebno uporabiti skladno z netvegano mero donosa. V kolikor uporabimo spot donosa do dospetja državnih obveznic je potrebno uporabiti tudi trenutne podatke ERP, in obratno. V primeru uporabe povprečja obdobja je smiselno uporabiti enako obdobje analize tako pri izračunu netvegane mere donosa kot tudi ERP.

Sam se nagibam k uporabi KPMG študije, saj le-ta bazira na evropskih indeksih, in je pri izračunu domačih podjetij bolj relevantna. Prav tako je z uporabo metodologije, ki napoveduje bodoče denarne tokove, ERP usmerjen v prihodnost.

Za nadaljnjo diskusijo o uporabi različnih parametrov pri vrednotenju, mi lahko pišete na Linkedin.

Smo prvovrsten partner subjektom z vizijo dolgoročne uspešnosti poslovanja, ki želijo premostiti izzive in prosperirati.

Kontaktirajte nas